Кто и зачем скупает долги Украины? - «ДНР и ЛНР»

- 16:17, 24-июн-2019

- ДНР и ЛНР

- Лаврентий

- 0

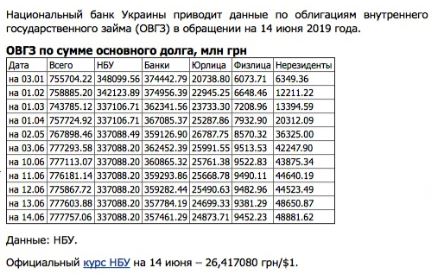

Завтра, 25 июня, Минфин опять размещает несколько миллиардов 6-летних облигаций. И одновременно платит 6,5 млрд. грн. по предыдущим займам, из которых треть забирают нерезиденты. Объем их вложений в наши ОВГЗ к середине июня достиг 48,7 млрд. грн и вырос с начала года почти в 8 раз. Это совпало с повышением лимита на репатриацию дивидендов до 12 млн. евро в месяц. Поэтому не будем удивляться, если впоследствии окажется, что нерезиденты мнимые, а схема давно отработана на пресловутых оффшорах Януковича.

Купить у своей родины облигации и получать по ним фантастически высокий доход через “конспиративный” кипрский оффшор — мечта любого (в перспективе бывшего) высокопоставленного лица. Мы писали, что эту схему унюхал еще “антинародный режим”.

Все помнят историю о конфискации $1,5 млрд. Виктора Януковича? Это тоже были облигации, которые для восьми кипрских оффшорок нынешнего беглого президента приобрела компания Валерии Гонтаревой ICU – она была брокером при покупке облигаций, деноминированных в долларах на сумму $1,5 млрд. в период между 2012 и 2014 годами. Когда Украина гасила эти облигации, то президент страны Виктор Янукович получал легальный доход. Ничего личного, просто бизнес.

После евромайдана и бегства Януковича новая демократическая власть попыталась отобрать назад то ли облигации, то ли деньги через секретное решение Краматорского районного суда по делу гражданина Аркадия Кашкина – бывшего зиц-председателя, то бишь директора компании «Газ Украина-2020». Но секретным оно было до тех пор, пока не попало к журналистам арабского телеканала Al Jazeera. Говорят, это тоже были интриги Игоря Коломойского.

И хотя $1,5 млрд. были оперативно перечислены в госбюджет, они все еще являются предметом судебного спора. Их формальные хозяева, оффшорные фирмы Aldoza Investments Limited, Wonderbliss Ltd, Opalcore Ltd, Erosaria Ltd Akemi Management Limited, Loricom Holding Group Ltd, Foxtron Networks Limited до сих пор оспаривают в суде спецконфискацию ОВГЗ, уверяя, что никаких прямых доказательств принадлежности ценных бумаг окружению экс-президента Януковича нет.

Тем временем в условиях отсутствия кредитов со стороны МВФ Украина целиком перешла на выживание за счет размещений облигаций внутреннего государственного займа (ОВГЗ). Как люди регулярно ходят на работу, так Минфин — на аукционы за займами.

Первый и последний на сегодня транш в размере $1,4 млрд. по новой программе stand by, заменившей так и не выполненную до конца EFF, Украина получила в конце декабря 2018-го. “Вагончиками” к ней пришли займы от Всемирного банка и ЕС. Но с тех пор западных кредитов не было. А платежи по старым долгам, рекордные, как мы знаем, в этом году, гасить приходится. И все это — своими силами.

По данным Минфина, государственные заимствования за январь-май 2019 года составили 182,2 млрд. грн. Всего от размещения ОВГЗ на финансирование государственного бюджета привлечено 155,5 млрд. грн, в том числе в гривне – 103,2 млрд. грн. При этом, платежи по погашению государственного долга составили около 176,2 млрд. грн. Расходы по обслуживанию государственного долга за этот период составили около 55 млрд. грн.

Что примечательно, покупают их теперь в основном нерезиденты. По состоянию на середину мая, т.е. к моменту инаугурации Владимира Зеленского, объем вложений формально не украинских компаний и лиц в наши ценные бумаги составил почти 40 млрд. грн. А за месяц после инаугурации увеличился еще на 8 с лишним млрд. грн.

Только на аукционе 11 июня из эмиссии, объемом в 6,6 млрд. грн. нерезиденты выкупили 4,1 млрд. грн. За один день. В результате объем ОВГЗ в их распоряжении с 6,3 млрд. грн на начало года вырос до 48,8 млрд. грн.

Возникает вопрос, за что нерезиденты так полюбили наши гривневые (подчеркиваю) ОВГЗ. С валютными все понятно: Украина размещает еврооблигации под 5-9% (в среднем 7,5%) годовых. Бывало, что дело доходило до 10%. Например, в октябре-2018 Украина разместила еврооблигации на $2 млрд. с доходностью для 5-летних – 9% годовых (их было продано на $750 млн.) и для 10-летних – 9,75% (выпущено на $1,25 млрд.).

Такой высокой доходности не дает никто в мире, за исключением, может быть, Греции. В Европе так точно. Самое дорогостоящее обслуживание долгов на континенте сейчас у Румынии — 4,9%. Но там назревает большой финансовый кризис и спекулянты это знают.

Доходность гривневых ОВГЗ тоже впечатляющая – более 17% (в некоторых случаях, в зависимости от срока погашения, и выше 20%). На процентах можно неплохо заработать. Я бы сказала больше, чем на депозитах в банках. Но все это было бы не так привлекательно, если бы достаточно высокий риск вложения в гривневые инструменты сочетался бы с трудностями конвертации гривны в доллар и вывода дохода за границу.

Но наш Нацбанк в канун выборов упростил вывод капиталов за границу, назвав это красивым словосочетанием “валютная либерализация”. Формально иностранным покупателям украинских ОВГЗ упростили репатриацию валюты за рубеж после выхода из госбумаг. А лимит на репатриацию дивидендов с 8 мая этого года повысили с 7 млн. евро до 12 млн. (постановление НБУ №66).

Таким образом, запасной аэродром для проигравших участников президентских игр был открыт для приема самолетов с наличностью. Это я, конечно, условно говорю. Вспоминая публикации о том, как самолеты Плахотнюка или Мадуро вывозили их деньги после возникновения политических проблем. Или легендарные КАМАЗы Януковича с наличкой из Межигорья.

Но в принципе, будь я на месте проигравшего политика или высокопоставленного госчиновника, чья власть еще сохранила последние дни “срока годности” и соответственно доступ на рынок государственных финансов, то вопроса, как вывести нажитое непосильным трудом из Украины у меня бы не возникало.

Купить у своей родины облигации и получать по ним высокий доход через “конспиративный” кипрский оффшор — что может быть проще. Не удивительно, что в день инаугурации нового президента Владимира Зеленского 20 мая гривна в очередной раз укрепилась, что, по словам аналитиков, было вызвано распродажей валюты нерезидентами накануне очередного размещения ОВГЗ 21 мая.

Пока все это создает приятную иллюзию стабильности курса. Но крайне высокие проценты сильно давят на бюджет. В данный момент для обслуживания своего долга мы каждый год тратим в полтора раза больше средств, чем на оборону. И это без учета новых заимствований.

Тем временем Нацбанк создает все условия, чтобы привлекать нерезидентов в гривневые долги. После подключение депозитария НБУ к европейскому депозитарию Clearstream, инвесторы смогут легче и дешевле, чем раньше, покупать госбумаги с доходностью свыше 18% годовых.

А совсем недавно Национальный банк разрешил банкам осуществлять краткосрочное финансирование в гривне юридических лиц-нерезидентов для приобретения ими ОВГЗ. С 14 июня 2019 года украинские банки смогут предоставлять иностранным компаниям и банкам под указанные цели гривневые кредиты, а также проводить операции на условиях форвард и своп на срок, не будет превышать 14 рабочих дней.

Строительство пирамиды пошло быстрее. Вот и завтра у нас новый займ и очередные текущие выплаты. Вопросов два: как долго она продержится, и кто те люди, которые предъявят долговые бумаги к уплате, когда виртуальное сооружение рано или поздно рухнет? И не захотят ли они бартерного обмена: забрать не деньгами, а властью. Власть в обмен на ОВГЗ? Почему бы и нет.

Галина Акимова, «Версии»

Комментарии (0)